1. Cos’è il c.d. cuneo fiscale

Con la locuzione “cuneo fiscale” si fa riferimento alla differenza tra quanto costa effettivamente un dipendente al datore di lavoro e quanto riceve invece al netto lo stesso lavoratore.

Nell’annuale rapporto dell’OCSE (Organizzazione per la cooperazione e lo sviluppo economico), pubblicato l’11 aprile 2019 e consultabile al seguente link, nel 2018 in Italia la busta paga di un lavoratore medio (pari a circa 30 mila euro lordi) era tassata del 47,9 per cento.

Ne consegue dunque che, per ogni 1.000,00 euro lordi in busta paga, il lavoratore percepisce un netto pari a 521,00 euro.

Tali dati sono decisamenti superiori alla media OCSE, pari al 36,1%.

2. Il c.d. “Bonus 80 euro”

Per tale ragione, già nel 2014, con il D.L. n. 66/2014, al fine di ridurre la pressione fiscale e contributiva sul lavoro, era stato introdotto un credito, che non concorre alla formazione del reddito e di conseguenza non è tassato, per i lavoratori dipendenti.

Detto credito è:

1) pari a 640 euro annui (80 euro al mese per 12 mesi), se il reddito complessivo non è superiore a 24.000,00 euro;

2) se il reddito complessivo è superiore a 24.000,00 euro ma non a 26.000,00 euro, il credito spetta per la parte corrispondente al rapporto tra l’importo di 26.000,00 euro, diminuito del reddito complessivo, e l’importo di 2.000,00 euro: in sostanza, sopra i 24.000,00 euro il credito decresce fino ad azzerarsi al raggiungimento di 26.000,00 euro.

3. Il D.L. n. 3 del 5 febbraio 2020 e la legge di conversione n. 21/2020

Con il Decreto Legge n. 3 del 5 febbraio 2020, emanato al fine di dare attuazione a interventi finalizzati alla riduzione del carico fiscale sui lavoratori dipendenti, sono stati previsti a partire dal 1° luglio 2020 degli specifici interventi che vanno a sostituire il bonus 80 euro (abrogato dal 1° luglio 2020 in ragione dell’art. 3 del D.L. n. 3/2020) e provvedono contestualmente ad aumentare la platea dei beneficiari e gli importi riconosciuti.

Quindi, con legge n. 21/2020 del 2 aprile 2020, pubblicata sulla G.U. dd. 4/04/2020, il D.L. n. 3/2020 è stato convertito in legge con alcune modificazioni.

Osserviamo nello specifico le diverse previsioni, riconosciute esclusivamente a favore dei lavoratori dipendenti (risultano pertanto esclusi i pensionati) e dei percettori di redditi assimilati a quelli da lavoro dipendente di cui all’art. 50, comma 1, lettere a), b), c), c-bis), d), h-bis) e l) del Testo Unico delle Imposte sui Redditi D.P.R. n. 917/1986.

3.1. Il trattamento integrativo

L’art. 1 del D.L. n. 3/2020 introduce, per coloro che abbiano un reddito inferiore ad euro 28.000,00, un trattamente integrativo annuale per un importo pari ad euro 600,00 per il 2020 e pari ad euro 1.200,00 dal 2021.

Si tratta dunque di un “bonus” pari a 100 euro al mese (6 mensilità per il 2020 considerato che tale importo sarà riconosciuto a far data dal luglio 2020 e 12 mensilità per gli anni successivi).

3.2. La detrazione sull’imposta lorda

Il successivo articolo 2 istituisce una detrazione dall’imposta lorda sul reddito delle persone fisiche nei seguenti termini:

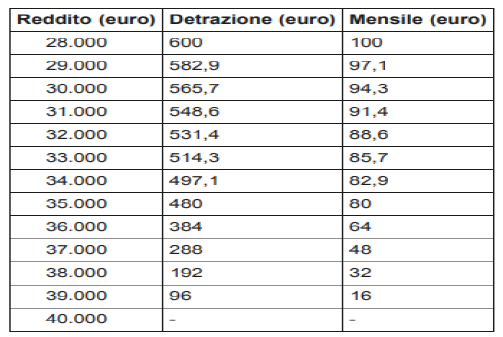

➢ Per coloro che abbiano un reddito superiore ad euro 28.000,00 ma inferiore ad euro 35.000,00 spetta una detrazione dall’imposta lorda, pari a 480,00 euro, aumentata del prodotto tra 120,00 euro e l’importo corrispondente al rapporto tra 35.000,00 euro diminuito del reddito complessivo e 7.000,00 euro.

➢ Per coloro che abbiano un reddito superiore ad euro 35.000,00 ma inferiore ad euro 40.000,00 è prevista una detrazione pari a 480,00 euro; tale detrazione spetta per la parte corrispondente al rapporto tra l’importo di 40.000,00 euro, diminuito del reddito complessivo, e l’importo di 5.000,00 euro.

In sostanza, l’importo della detrazione e decresce linearmente fino ad azzerarsi al raggiungimento di un livello di reddito pari a 40.000,00 euro secondo il seguente schema contenuto nella documentazione per l’esame parlamentare al Senato:

La detrazione ha carattere temporaneo, in quanto si applica limitatamente alle prestazioni rese nel semestre che va dal 1° luglio al 31 dicembre 2020, in vista di una revisione strutturale del sistema delle detrazioni.

4. Come ottenere gli importi

Il trattamento integrativo pari a 600 euro di cui all’art. 1 del D.L. n. 3/2020 è riconosciuto in via automatica in busta paga dal sostituto d’imposta (il datore di lavoro) a decorrere dal 1° luglio 2020 e salva verifica riguardo alla spettanza dello stesso.

Qualora in sede di conguaglio il trattamento integrativo si riveli non spettante, lo stesso datore di lavoro provvede al recupero del relativo importo, tenendo conto dell’eventuale diritto all’ulteriore detrazione di cui all’articolo 2 del D.L. n. 3/2020.

Nel caso in cui l’importo da recuperare superi 60 euro, il recupero dello stesso è effettuato in otto rate di pari ammontare a partire dalla retribuzione che sconta gli effetti del conguaglio.

In ogni caso, i sostituti d’imposta compensano il credito maturato per effetto dell’erogazione del trattamento integrativo di cui al comma 1, mediante l’istituto della compensazione di cui all’articolo 17 del decreto legislativo 9 luglio 1997, n. 241.

Quanto alla detrazione riconosciuta dall’art. 2 del D.L. n. 3/2020, come già anticipato la stessa è parimenti riconosciuta in busta paga da parte del datore di lavoro sostituto d’imposta a decorrere dal 1° luglio 2020 e fino al termine dell’anno 2020, per un periodo pari a 6 mesi.

Anche per la detrazione in parola è fatta salva la verifica della spettanza della stessa in sede di conguaglio.

Qualora in tale sede l’ulteriore detrazione si riveli non spettante, i medesimi datori di lavoro sostituti d’imposta provvedono al recupero del relativo importo.

Anche in questo caso, qualora l’ importo superi 60 euro, il recupero dell’ulteriore detrazione non spettante è effettuato in otto rate di pari ammontare a partire dalla retribuzione che sconta gli effetti del conguaglio.

Udine, 6 aprile 2020